45% жителей Онтарио полагаются на собственную недвижимость, как на единственный источник пенсионного обеспечения! Правы ли они?

45% жителей Онтарио полагаются на собственную недвижимость, как на единственный источник пенсионного обеспечения! Правы ли они?

Орган надзора рынка ценных бумаг в крупнейшей провинции Канады предупреждает о том, что не стоит полностью полагаться на капитал в своём доме в вопросах пенсионного планирования.

Комиссия по ценным бумагам Онтарио (Ontario Securities Commission – OSC) заявила в понедельник, что, согласно результатам опроса, 45% домовладельцев предпенсионного возраста в провинции полагаются на рост стоимости своей собственности для финансирования пенсий.

“Наличие жилья не является заменой пенсионного планирования”, – говорит Тайлер Флеминг, глава инвестиционного офиса OSC. Он узнал, что домовладельцы без каких-либо пенсионных сбережений или плана в большинстве случаев рассчитывают исключительно на увеличение стоимости их домов.

По данным опроса, 76% жителей Онтарио возрастом от 45-ти лет имеют собственное жильё, и почти 37% из них надеются, что рост стоимости их недвижимости обеспечит им пенсию.

В понедельник агентство DBRS Inc. заявило, что цены на жильё в Канаде за последние десять лет выросли приблизительно на 230%, однако такой прирост ни в коем случае не является стабильным. Так, к примеру, менее чем за шесть последних месяцев цены в Большом Торонто упали на 31% по сравнению с весенним пиком.

“Результаты исследований показали, что большое число домовладельцев Онтарио возрастом от 45-ти лет заменяют пенсионное планирование надеждой на то, что рост капитала в доме сможет профинансировать их пенсию”, – говорится в отчёте OSC. “Такой подход в планировании может быть достаточным и устойчивым, лишь пока стоимость жилой недвижимости остаётся неизменной или повышается. Тем не менее, с учётом того, насколько сильно и массово представители данной возрастной группы полагаются на свои дома в вопросах пенсионного финансирования, резкая коррекция цен (снижение) на рынке недвижимости Онтарио может привести к тому, что большое число домовладельцев не сможет достичь своих пенсионных сберегательных целей”.

Опрос также показал, что среди жителей Онтарио старше 45-ти лет, которые ещё не вышли на пенсию, 73% имеют собственное жильё: 38% с ипотечным кредитом и 37% – без. Среди них у 38% нет инвестиционных сбережений.

Онлайн опрос проводился организацией Innovative Research Group в период с 9 по 16 мая 2017 года. В нём участвовали 1,516 жителей Онтарио возрастом от 45-ти лет и старше.

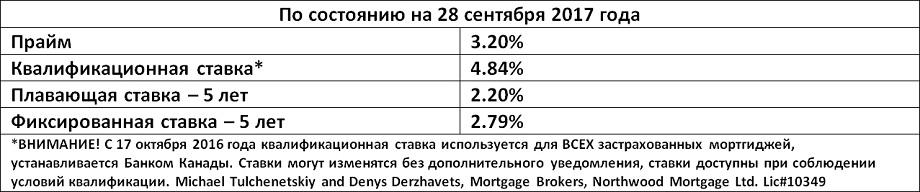

Не существует предопределенного сценария для процентной ставки от Банка Канады

Банк Канады будет тщательно следить за экономическими показателями страны, чтобы определить свою дальнейшую политику процентных ставок. Банк не будет придерживаться какого-либо определённого сценария. Об этом в среду заявил руководитель центрального банка, Стивен Полоз.

Как известно, в июле Банк поднял свою ключевую ставку на четверть процента впервые с 2010 года. Далее последовало ещё одно повышение в начале сентября, что заставило многих наблюдателей задуматься о возможности очередных подъёмов в ближайшем будущем.

По данным Bloomberg, рыночные наблюдатели считают, что вероятность повышения ставки в следующем месяце составляет теперь один к трём. Однако сегодняшний комментарий г-на Полоза, первый с июля этого года, похоже, говорит о том, что Банк не будет придерживаться предопределённого пути, а вместо этого намерен реагировать на получаемую информацию.

В среду после заявления Полоза луни упал почти на полцента до 80.45 центов США. Это значит, что торговцы валютой снизили вероятность дополнительных повышений ставки. Напомним, в 2015-ом Банк шокировал многих, сократив свою ключевую процентную ставку из-за резкого снижения цен на нефть. Банк чётко предвидел, что это решение окажет необходимое влияние на экономику – пускай и временное.

Несмотря на всю критику в тот момент, Полоз заявил, что решение сократить ставку до наиболее низкого уровня помогло экономике именно так, как и ожидалось. “Согласно нашим подсчётам, если бы мы тогда не снизили ставку, экономика бы сейчас была приблизительно на 2% меньше (разница почти в $50 млрд.) и в стране было бы почти на 120,000 меньше рабочих мест”.

По его словам, изменения процентных ставок оказывают полное влияние на инфляцию лишь через полтора-два года, и он ожидает, что данная тенденция продлится и в этот раз после двух повышений ставки.

“Когда мы принимаем наше решение относительно кредитно-денежной политики, нас меньше беспокоит текущий уровень инфляции, чем тот, который ожидает нас в будущем”, – добавил он.

Август 2017 – уровень инфляции повышается до 1.4%

В августе уровень инфляции несколько увеличился, достигнув годового показателя в 1.4%. Основными двигателями инфляции на этот раз оказались более высокие цены на нефть и авиаперевозки.

По данным Statistics Canada, стоимость транспортных услуг выросла на 2.8% с начала года до августа, что на 0.9% больше, чем в июле.

Основное увеличение показали цены на нефть – стоимость данного товара выросла за последний год на 8.6%. Вдобавок к более высоким расходам на заправках, канадцы в августе также платили больше за перелёты. “В прошлом месяце стоимость авиаперелётов показала более резкий годовой рост, чем в июле”, – указывает агентство.

Тем временем, цены на продукты питания, которые дешевели ранее в этом году из-за растущего курса луни, теперь сменили направление и снова понемногу повышаются.

“Небольшое повышение цен в этом секторе, вероятно, будет продолжаться в сентябре из-за увеличения цен на нефть после урагана Харви. Также росту цен на свежие продукты и овощи может способствовать позже в этом году вред, нанесённый ураганом Ирма сельскохозяйственной индустрии Флориды”, – считает экономист банка TD, Фотиос Раптис.

“Тем не менее, сильный рост канадского доллара может привести к снижению цен на товары в следующие месяцы”.

Напомним, уровень инфляции является одним из главных факторов, которые Банк Канады изучает при определении своей ключевой процентной ставки.

Михаил Тульченецкий, AMP

Денис Державец, AMP

Toll free: 1-855-761-7001

www.mortgagelegko.com