Выбирайте плавающий мортгидж, но платите больше

Учитывая тот факт, что овернайт ставка Банка Канады не менялась ещё с 2010 года, мы можем извлечь хороший урок из истории одного эксперта, который признал, что совершил ошибку при выборе мортгиджа для самого себя.

Тед Рехтшаффен в разговоре с Financial Post признался, что в 2009 году он сменил свой плавающий ипотечный кредит на фиксированный из-за предупреждений о предстоящем повышении плавающих ставок. Сейчас он понимает, что совершил большую ошибку.

“Я был неправ. У меня был мортгидж с плавающей ставкой, и в 2009-ом я перешёл на фиксированную”, – заявил господин Рехтшаффен, президент TriDelta Financial. “Я действительно принял неправильное решение, но в тот момент передо мной стоял вопрос о том, какая ставка принесёт мне большую выгоду: фиксированная или плавающая”.

Естественно, главным представляемым преимуществом было то, что фиксированная ставка останется неизменной даже при повышении овернайт ставки. Однако, ключевая процентная ставка не увеличивалась на протяжении четырёх лет – это значит, что, оставь Рехтшаффен свой плавающий мортгидж, сегодня его ставка составляла бы 2.25%. Неплохо, правда?

Тем не менее, такое же решение в тот момент приняли бы многие. По его словам, разница между фиксированной и плавающей пятилетними ставками тогда была каких-то 25бп (0.25%) – довольно небольшая сумма ради гарантии неизменности платежей.

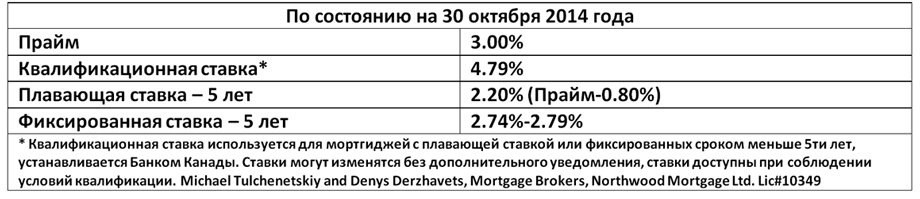

Сегодня похожая ситуация – брокеры и мортгидж заёмщики сталкиваются с подобной дилеммой. Предполагается, что, возможно, овернайт ставка начнет повышаться к концу 2015-го или в 2016 году. Правильно ли советовать клиентам выбирать фиксированную ставку?

Наш совет клиентам очень прост: если вы хорошо квалифицированы и можете получить плавающий мортгидж (что сегодня сложнее, чем фиксированный) – берите его, однако вносите платежи, будто у вас пятилетний фиксированный кредит. Когда ставки начнут расти, вы будете выплачивать более высокие проценты, но из расчета меньшей оставшейся суммы самого мортгиджа. Вдобавок, вы всегда можете вернуться к изначальному сроку амортизации и более низким платежам.

Всё больше канадцев предпочитают жизнь в городе

По данным недавнего отчёта, канадцы продолжают отдавать предпочтение проживанию в городе, а не в пригородных районах. Такая тенденция также способствует развитию торговой и промышленной сфер в городских центрах.

Ежегодный обзор тенденций на рынке недвижимости, проводимый консалтинговым агентством PricewaterhouseCoopers совместно с Urban Land Institute, свидетельствует о том, что проживание в городе стало новым трендом и уже считается “новой нормой”.

“Особенно это касается молодых работников (хотя и не исключительно). Они выбирают городские центры, предпочитая работать и проживать в одном районе, избегая длительных поездок в офис”, – указывается в отчёте.

К слову, не только представители поколения Миллениум концентрируются на урбанистической жизни. Бэйби-бумеры, от которых съехали взрослые дети, и поколение, следующее за Миллениумом (в отчёте они названы “Поколением Z”), также следуют за модой.

Согласно информации Statistics Canada, население в городских центрах увеличилось на 7.1% с 2006-го по 2011 год.

Предполагается, что в 2015 году наиболее высокий рост численности населения будет зафиксирован в Калгари, Эдмонтоне и Ванкувере.

1.99% на 5-ти-летний фиксированный мортгидж, возможно ли это?

Практически все экономисты утверждают, что фиксированные мортгидж ставки сейчас находятся на исторически низком уровне, а доходность облигаций, которая напрямую влияет на фиксированные ставки, уже не может упасть ниже. Или всё-таки может?

Рассмотрим для примера наших друзей из Германии. Доходность по их государственным облигациям недавно упала до немыслимых 8бп (0.08%). Тем временем, в Канаде данный показатель сейчас составляет 1.50%.

И хотя Германия и Канада далеки друг от друга в экономических и геополитических вопросах, дело сейчас не в этом. Суть в том, что сдержанный экономический рост и низкая инфляция могут, в конце концов, значительным образом сократить доходность. И Канада не застрахована от такого сценария.

“На фоне текущих геополитических трудностей и ослабленной уверенности, цены на энергоносители упали, и на мировом финансовом рынке произошла серьёзная коррекция, которая привела к более низкой доходности государственных ценных бумаг”, – указывалось в заявлении Банка Канады на прошлой неделе. В то же время, это лишь одно из последних объяснений для нетипично длительного периода низких ставок в Канаде – такого, какой был бы невозможен ещё десять лет назад.

Как и канадские экономисты, специалисты в Германии не предполагали такого поворота событий. Несмотря на постоянные прогнозы о восстановлении экономики и ужесточении правил центральным банком, ставки лишь немного поднялись на пару месяцев, а затем резко вернулись к низкому уровню.

Медленно, но уверенно, канадские экономисты начинают нервничать из-за повторяющихся ошибочных прогнозов. В итоге, некоторые, наконец, понимают, что низкие ставки возможно останутся в таком положении ещё долго. “Эксперты” переносят предположительную дату первого повышения ставок и сокращают прогнозируемую “нейтральную ставку”.

“Главный риск доходности облигаций заключается в том, что она может оставаться низкой длительный период времени”, – заявил экономист ВМО Бенджамин Райтцес. С такой ситуацией столкнулась Германия, где пятилетняя фиксированная мортгидж ставка сейчас равна 1.25%!

Так можем ли мы предположить, что в Канаде пятилетняя фиксированная ставка будет 1.99% или меньше? Вряд ли кто-то может с уверенностью ответить на этот вопрос, однако, будет неразумно отрицать такую вероятность.

Михаил Тульченецкий, AMP

Денис Державец, AMP

Toll free: 1-855-761-7001

www.mortgagelegko.com