Канадский рынок недвижимости показал первый рост объемов продаж за 6 месяцев

Канадский рынок недвижимости показал первый рост объемов продаж за 6 месяцев

Средняя стоимость недвижимости в Канаде за год выросла на 14%. Об этом 15 октября сообщила Канадская ассоциация недвижимости (Canadian Real Estate Association – CREA), усилив беспокойства о том, что наиболее дорогие национальные рынки недвижимости опасно переоценены.

Группа, представляющая риелторов по всей стране, заявила, что средняя цена канадского жилья, проданного по системе MLS, составила $686,650 – это почти на 14% выше, чем годом ранее.

По словам CREA, средняя стоимость может быть не совсем точной, так как на неё значительным образом влияют продажи в наиболее дорогих рынках Торонто и Ванкувера. Поэтому ассоциация отслеживает и другой показатель – индекс цен на недвижимость MLS (House Price Index – HPI). Он считается более точным вариантом оценки общего состояния рынка, так как исключает часть неустойчивых показателей.

Однако HPI вырос ещё сильнее: за предыдущие 12 месяцев индекс увеличился на 21.5%. В Большом Торонто средняя стоимость проданного дома в сентябре достигла $1,136,280, что на 18% выше, чем годом ранее, сообщает местный совет недвижимости. В Ванкувере средняя стоимость выросла за год более чем на 13% и составила $1,186,100.

Канада также показала первое национальное увеличение объемов продаж за шесть месяцев, так как завершение летних каникул и стабильно улучшающаяся экономика поддержали рынок.

В прошлом месяце национальные продажи выросли на 0.9% по сравнению с августом – это стало первым месячным увеличением с марта, сообщает CREA. Средняя стоимость жилья выросла за месяц на 1.7%. Тем не менее объёмы нового предложения на рынке упали на 1.6%, вновь сделав локальные рынки еще более выгодными для продавцов.

«С учётом того, что у нас на национальном уровне для продажи всех выставленных на рынке объектов хватило бы всего около двух месяцев, необходимо тщательно следить за изменениями цен», – считает Шон Кэткарт, старший экономист совета недвижимости. «Хотя рост цен, зафиксированный в сентябре, оказался более стремительным, чем ожидалось, сам факт возвращения цен к повышениям никого не удивил».

Да, рынок недвижимости охладился после того, как низкие процентные ставки и спрос на более просторное жильё, спровоцированный пандемией, привели рынок к рекордному безумству ранее в этом году. Однако цены остались всё ещё высокими, из-за чего страна столкнулась с ухудшением доступности жилья. Относительное затишье на рынке подходит к концу, и давление на цены может снова усилиться, представляя дополнительные трудности для премьер-министра Джастина Трюдо, который выиграл выборы в прошлом месяце частично благодаря обещаниям помочь покупателям первой недвижимости.

Если глава RBC прав в вопросе наших покупательских настроений, процентные ставки начнут расти раньше, чем ожидалось

Как вы планируете потратить свои сбережения, накопленные многими во время пандемии? Думайте осторожно. Ваш ответ может повлиять на путь процентных ставок, однако две наиболее значимые личности канадской финансовой системы прогнозируют разные варианты развития событий.

Дэвид МакКэй, глава RBC, крупнейшего в стране банка считает, что мы находимся на пороге грандиозного шопинга.

Руководитель Банка Канады Тифф Маклем допускает такую возможность, но всё же предполагает, что шокированные пандемическим кризисом канадцы направят большую часть своих дополнительных средств на сбережения, инвестиции и оплату долгов. Его взгляд на ситуацию является одной из причин, по которой центральный банк повторяет обещание не повышать свою ключевую процентную ставку с текущих 0.25% хотя бы до второй половины 2022 года – и это даже с учётом инфляции, превысившей зону комфорта Банка.

Однако главный вопрос заключается в том, изменил ли невиданный ранее кризис наши привычки расходовать. Во втором квартале общая сумма сбережений домохозяйств достигла $208 млрд., сообщает Statistics Canada. Для сравнения: во втором квартале 2019-го сумма составляла всего $17.9 млрд.

Банкиры в Канаде и США сомневаются в том, что жители Северной Америки утратили вкус к расточительному потреблению. По мнению МакКэя, большая часть этих сбережений представляет собой деньги, «ожидающие того, чтобы их потратили».

Комментарии МакКэя уменьшают способность Банка Канады контролировать основную идею, необходимую для управления ожиданиями относительно изменения цен. Центральному банку понадобится убедительная история, когда он в следующий раз обновит свой прогноз 27 октября – либо это, либо признание правоты МакКэя и полная смена курса.

Пока что Маклем придерживается своей позиции, считая текущие изменения инфляции временными. Комментируя мнение МакКэя, руководитель центрального банка повторил, что давление на цены ослабится, как только поставщики и логистические компании справятся с многочисленными перебоями в поставках: от загруженности портов до засухи. «Бизнес сообщество отличается особой изобретательностью», – заявил он репортёрам 14 октября. «В прошлом они уже находили способы решения таких вопросов».

Банк Канады не слишком обеспокоен тем, что его политика может привести к такому спросу, с которым экономика попросту на справится. Его ежеквартальные опросы потребительского настроения показывают, что домохозяйства сегодня с меньшей охотой готовы тратить деньги на вещи, которые им не нужны.

В первом обзоре центрального банка после пандемии прогнозировалось, что крайне малая часть дополнительных сбережений канадцев проникнет в экономику посредством потребления. В июле руководство несколько подкорректировало обзор, предположив, что 20% сбережений уйдёт на покупку товаров и услуг, а остальное будет направлено на оплату долгов, приобретение жилья и инвестиции. По словам Маклема, возможно ещё одно обновление, когда они изучат цифры к следующему отчёту.

«Домохозяйства нам говорят, что они продолжат сильно экономить, однако часть сбережений они всё-таки потратят», – говорит он. «Мы продолжим пересматривать эти прогнозы в соответствии с тем, что мы слышим».

Пересмотр прогнозов в сторону увеличения расходов может заставить Банк Канады повысить процентную ставку раньше, чем планировалось. Согласно текущим планам, центральный банк не будет повышать свою овернайт ставку до второй половины следующего года, даже несмотря на то, что инфляция выросла до 4%, а это в 2 раза больше целевого показателя.

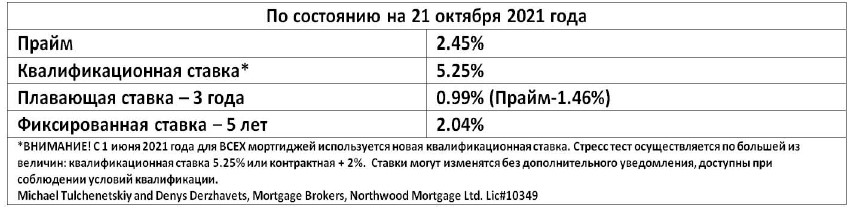

Михаил Тульченецкий, AMP

Денис Державец, AMP

Toll free: 1-855-761-7001